Избрани Новини

На кои банки се довериха вложителите от КТБ

Отговорът на този въпрос е от особена важност, защото ще покаже кои според вложители преживели фалит, са най-стабилни и най-сигурни в страната

След като БНБ официално отне лиценза на КТБ, фондът за гарантиране на влоговете в банки избра 9 банки, от които вложителите в КТБ могат да получат спестяванията си. На случаен принцип, чрез разпределение на последните цифри от ЕГН-тата, между тези 9 банки бяха разпределени приблизително 255 хил. вложители. Тук трябва да уточни и, че докато 8 от банките получиха по една цифра, късметът се усмихна на Уникредит Булбанк и те получиха две цифри. Според официалната информация от ФГВБ от началото на месец януари, само 2% от всички влогове в КТБ са били изтеглени от банките. Останалите 98% от всички депозити отново са били поверени за управление от банките. Министърът на финансите Владислав Горанов коментира, че тези резултати са доказателство, че банковата система на страната е стабилна и работи нормално.

На 30 януари централната банка публикува своята тримесечна отчетна статистика, за състоянието банките в страната. От нея ясно се вижда, че депозитите на физическите лица продължават да нарастват. През четвъртото тримесечие банковият сектор привлича допълнително ресурс за 3.2 млрд. лв. В резултат привлечените средства нарастват с 4.5% и достигат 73.5 млрд. лв. Двигател на растежа са депозитите от граждани и домакинства, които за трите месеца се увеличават с 4.1 млрд. лв. (11.2%). В края на отчетния период ресурсът от населението достига 41.0 млрд. лв.

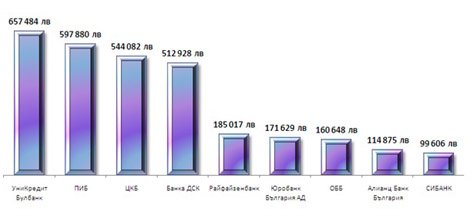

Все пак обаче на кого се довериха вложителите в КТБ? Отговорът на този въпрос е от особена важност, защото ще покаже кои според вложители преживели фалит, са най-стабилни и най-сигурни в страната. Справка от данните на БНБ показва, че средствата от КТБ са се разпределили между четири банки: Уникредит Булбанк, Първа инвестиционна банка, ЦКБ и Банка ДСК. Въпреки че към Уникредит бяха разпределени два пъти повече вложители от колкото в останалите банки, това не помогна съществено на банката да привлече два пъти по-вече депозити и разликата й с останалите три лидера е минимална.

На следващо място по привлечени средства е Първа инвестиционна банка. Въпреки че банката бе подложена на криминална атака лятото тя много бързо успя да възстанови, както репутацията си, така и финансовите си показатели. ФГВБ също така отреди на ПИБ да изплаща влоговете и на чуждестранните вложители от КТБ, но те се оказаха доста малък брой, за да могат да изменят съществено, в една или друга посока резултатите.

В края на м. ноември Европейската комисия одобри план за възстановяването на държавната подкрепа от 1.2 млрд. лв. от ПИБ. Като банката съумя още същия месец да върне 300 млн. лв., а като краен срок за цялата подкрепа бе обявен 28 май 2016 г. В изявлението си комисарят, отговарящ в ЕК за политиката на конкуренцията, г-жа Маргрете Вестагер подчерта, че решение на ЕК ще затвърди общественото доверие в Първа инвестиционна банка и я определи като жизнеспособна в дългосрочен план. Банката също така е поставена и под пряк надзор на Европейската комисия до окончателното възстановяване на получената подкрепа, нещо което прозира от данните от последния финансов отчет на банката.

Въпреки че ЦКБ е едва осма по активи и шеста по привлечени средства от граждани и домакинства, успяват да изпреварят лидерът по общ обем депозити на физически лица - Банка ДСК. В основата на този успех на банката най-вероятно стоят по-конкурентните лихвени нива по депозитите, които предлага в сравнение с Банка ДСК.

Графика: Привлечени средства от физически лица за периода септември – декември 2014 г. от 9-те банки определени от ФГВБ за изплащане на депозитите от КТБ (в хил. лв.)

Източник: БНБ

От отчетните данни на БНБ ясно се вижда, че доверието в банковата система остава високо и спекулациите за отлив на вложители изразяват не друго, а желанието на някои медии да повишат своите рейтинги с бомбастични заглавия. Данните са също така показателни и по отношение на често водения в последно време спор, които бани са по-сигурни чуждите или българските. В това отношение действията на българина показват, че собствеността на банката не е сред мотивите му за избор. Той търси, комбинация от добри лихвени нива, които да получава за спестяванията си, качествено обслужване и голяма клонова мрежа.